L’expatriation fiscale est un sujet de plus en plus d’actualité en France, notamment pour les personnes qui souhaitent bénéficier d’une fiscalité plus avantageuse à l’étranger. Selon les statistiques du ministère des Affaires étrangères, on estime à près de 1,8 million le nombre de Français résidant à l’étranger en 2021, soit une augmentation de 2,5 % par rapport à l’année précédente.

L’objectif de cet article est d’analyser les impacts de l’expatriation fiscale sur la défiscalisation pour les personnes qui envisagent de s’expatrier pour des raisons principalement fiscales.

Selon une enquête réalisée par le cabinet Deloitte en 2020, plus de la moitié des expatriés français ont déclaré que la fiscalité était un facteur important dans leur décision de partir à l’étranger. Cette étude met en évidence l’importance du sujet de l’expatriation fiscale pour les Français à l’étranger.

Sommaire

Avantages fiscaux de l’expatriation pour les résidents français

Impôt sur le revenu

L’impôt sur le revenu est l’un des impôts les plus importants en France, et il est calculé en fonction du revenu annuel imposable. Le barème de l’impôt sur le revenu est progressif, ce qui signifie que plus le revenu est élevé, plus le taux d’imposition est élevé. En 2023, le barème de l’impôt sur le revenu en France est le suivant :

| Fraction du revenu imposable (pour une part) | Taux d’imposition à appliquer sur la tranche |

| Jusqu’à 10 777 € | 0 % |

| De 10 778 € à 27 478 € | 11 % |

| De 27 479 € à 78 570 € | 30 % |

| De 78 571 € à 168 994 € | 41 % |

| Supérieur à 168 995 € | 45 % |

Lorsqu’une personne s’expatrie fiscalement, elle peut être exonérée de l’impôt sur le revenu en France, ce qui peut représenter une économie significative. Toutefois, cette exonération dépend de plusieurs critères, notamment la durée de l’expatriation et le pays d’accueil.

Selon une étude réalisée par le cabinet Ernst & Young en 2020, l’exonération de l’impôt sur le revenu en France est accordée aux expatriés fiscaux sous certaines conditions. Par exemple, pour bénéficier de l’exonération, l’expatrié doit avoir son domicile fiscal dans le pays d’accueil pendant au moins 183 jours par an et ne pas dépasser un certain plafond de revenus. Le plafond de revenus pour l’année 2021 est de 13 500 €.

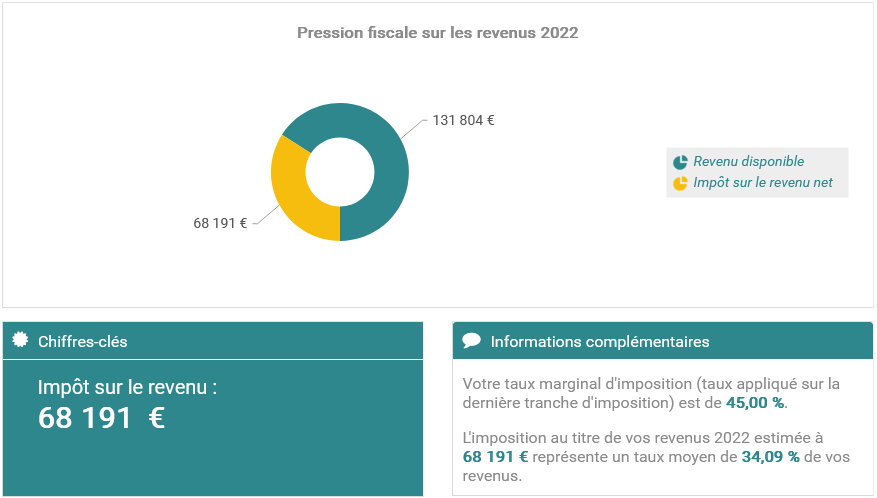

Exemple : Si un résident français a un revenu annuel imposable de 200 000 €, il sera imposé sur la tranche la plus élevée du barème de l’impôt sur le revenu en France, ce qui représente un impôt sur le revenu de 68 191 € et un taux d’imposition marginal de 45% (sur les 31 005 € au-delà du plafond) et une charge fiscale de 34,06% de ses revenus. S’il s’expatrie fiscalement dans un pays où il est exonéré de l’impôt sur le revenu, il pourra économiser cette somme et bénéficier d’une fiscalité plus avantageuse.

Impôt sur la fortune

L’impôt sur la fortune (ISF) est un impôt annuel en France sur la fortune immobilière et mobilière des résidents. Les résidents français sont soumis à l’ISF sur leur patrimoine mondial, c’est-à-dire sur l’ensemble de leurs biens situés en France et à l’étranger.

Barème de l’impôt sur la fortune en France

Le barème de l’ISF en France varie selon la valeur nette taxable du patrimoine de l’individu, allant de 0,5% à 1,5%. Le barème est progressif, ce qui signifie que la proportion de l’impôt augmente avec la valeur nette taxable. Le seuil de déclenchement de l’ISF est de 1,3 million d’euros.

Exonération de l’impôt sur la fortune en cas d’expatriation

Exonération de l’impôt sur la fortune en cas d’expatriation

En cas d’expatriation fiscale, les résidents français peuvent bénéficier d’une exonération de l’ISF. Cependant, pour bénéficier de l’exonération, l’individu doit remplir certaines conditions, notamment en matière de durée d’expatriation et de pays de destination.

Selon les règles fiscales françaises, les personnes qui quittent la France pour s’installer à l’étranger peuvent être exonérées d’ISF pendant une période de 5 ans à compter de leur départ, à condition de ne plus avoir leur domicile fiscal en France. Après cette période de 5 ans, l’individu est à nouveau soumis à l’ISF en France, sauf s’il peut prouver qu’il a établi sa résidence fiscale dans un autre pays.

Exemple : Si un résident français possède un patrimoine net taxable de 3 millions d’euros, il est soumis à l’ISF en France et doit payer environ 40 000 euros par an. S’il décide de s’expatrier fiscalement au Royaume-Uni, il peut être exonéré de l’ISF pendant les 5 premières années de son expatriation, ce qui représente une économie potentielle de 200 000 euros.

Cependant, il faut savoir que les règles fiscales varient d’un pays à l’autre, et que les expatriés fiscaux peuvent être soumis à des impôts différents et souvent plus élevés dans leur pays d’accueil. Les expatriés fiscaux doivent donc être bien informés sur les implications fiscales de leur expatriation et consulter un expert en fiscalité internationale pour maximiser les avantages fiscaux tout en respectant les lois fiscales en vigueur.

Autres avantages fiscaux

Régime fiscal des expatriés en France

Les expatriés fiscaux peuvent bénéficier d’un régime fiscal spécifique en France. L’article 155 B du Code Général des Impôts prévoit que les personnes qui s’installent à l’étranger pour exercer une activité professionnelle peuvent être considérées comme non résidentes fiscales, sous certaines conditions. Dans ce cas, les revenus perçus à l’étranger ne sont pas soumis à l’impôt en France. Les expatriés fiscaux peuvent également bénéficier de certaines exonérations fiscales pour les revenus perçus en France, comme l’exonération de la prime d’expatriation et des frais de double résidence.

Fiscalité des placements financiers

Les expatriés fiscaux peuvent également bénéficier d’une fiscalité avantageuse pour les placements financiers en France. Par exemple, les intérêts perçus sur les livrets d’épargne réglementée (comme le Livret A) sont exonérés d’impôt sur le revenu pour les personnes considérées comme non résidentes fiscales. De plus, les plus-values réalisées sur la cession de valeurs mobilières sont également exonérées d’impôt sur le revenu pour les personnes considérées comme non résidentes fiscales.

Les expatriés fiscaux peuvent également bénéficier d’une fiscalité avantageuse pour les placements financiers en France. Par exemple, les intérêts perçus sur les livrets d’épargne réglementée (comme le Livret A) sont exonérés d’impôt sur le revenu pour les personnes considérées comme non résidentes fiscales. De plus, les plus-values réalisées sur la cession de valeurs mobilières sont également exonérées d’impôt sur le revenu pour les personnes considérées comme non résidentes fiscales.

Selon le Ministère de l’Économie et des Finances, plus de 2 millions de Français vivent à l’étranger, dont environ la moitié pour des raisons professionnelles. En 2019, le nombre d’expatriés fiscaux en France était estimé à environ 200 000 personnes, dont la majorité était installée en Suisse, en Belgique, au Royaume-Uni et aux États-Unis.

Il convient de noter que les avantages fiscaux liés à l’expatriation fiscale en France peuvent varier en fonction du pays de destination et des conventions fiscales en vigueur entre la France et ce pays. Il est donc important de bien se renseigner sur les conditions fiscales applicables avant de s’expatrier pour des raisons fiscales.

Conséquences de l’expatriation à prendre en compte

L’expatriation peut entraîner une perte des avantages fiscaux en France, ainsi qu’une imposition dans le pays d’accueil. Il est donc important de bien comprendre les conséquences fiscales de l’expatriation avant de prendre une décision.

Imposition dans le pays d’accueil

Les différents régimes fiscaux dans les pays d’accueil peuvent varier considérablement, ce qui peut avoir des conséquences importantes sur la défiscalisation. Par exemple, certains pays appliquent une taxation forfaitaire, tandis que d’autres pays appliquent un taux d’imposition progressif sur le revenu.

Il est donc primordial de bien comprendre les règles fiscales du pays d’accueil pour éviter les mauvaises surprises.

Les conventions fiscales entre la France et les pays d’accueil peuvent également jouer un rôle important dans la défiscalisation. Ces conventions permettent en effet d’éviter la double imposition en déterminant les règles fiscales applicables dans chaque pays.

Par exemple, la convention fiscale entre la France et les États-Unis prévoit que les revenus d’un travailleur indépendant ne seront imposés que dans le pays où il exerce son activité.

Enfin, il faut souligner que l’impact de l’expatriation sur la défiscalisation dépend du profil de l’expatrié. Par exemple, un expatrié ayant un salaire élevé peut être plus impacté par l’impôt sur le revenu que par l’impôt sur la fortune.

Dans tous les cas, il est important de bien comprendre les conséquences fiscales de l’expatriation avant de prendre une décision, en se faisant accompagner par des professionnels de la fiscalité internationale si nécessaire.

A noter : L’expatriation également peut avoir des conséquences importantes sur la protection sociale des expatriés, notamment en matière d’assurance maladie et de retraite. Les règles en matière de sécurité sociale varient d’un pays à l’autre, et il est important pour les expatriés de bien comprendre leur situation et de prendre les mesures nécessaires pour préserver leurs droits.

Exemples d’expatriation fiscale

La défiscalisation dépend du pays d’origine et du pays d’accueil. Il est important de comparer les régimes fiscaux des deux pays afin de déterminer les avantages fiscaux de l’expatriation. Par exemple, en France, l’impôt sur le revenu est progressif et peut atteindre jusqu’à 45% pour les plus hauts revenus, tandis que dans certains pays, l’impôt sur le revenu est beaucoup plus faible, voire inexistant.

La défiscalisation dépend du pays d’origine et du pays d’accueil. Il est important de comparer les régimes fiscaux des deux pays afin de déterminer les avantages fiscaux de l’expatriation. Par exemple, en France, l’impôt sur le revenu est progressif et peut atteindre jusqu’à 45% pour les plus hauts revenus, tandis que dans certains pays, l’impôt sur le revenu est beaucoup plus faible, voire inexistant.

Analyse du coût de l’expatriation fiscale en fonction du profil de l’expatrié

Le coût de l’expatriation fiscale dépend du profil de l’expatrié, notamment de ses revenus, de son patrimoine et de son pays d’accueil. Par exemple, si un résident français avec un patrimoine important s’installe dans un pays à faible imposition, il peut économiser beaucoup d’argent en impôts. Cependant, il faut tenir compte du coût de la vie et des éventuelles pertes de revenus liées à l’expatriation.

Voici quelques exemples chiffrés pour illustrer l’impact de l’expatriation fiscale sur la défiscalisation :

- Un résident français avec un patrimoine de 1 million d’euros et des revenus annuels de 200 000 euros peut économiser jusqu’à 150 000 euros d’impôts en s’expatriant dans un pays à faible imposition. Cependant, il doit tenir compte du coût de la vie et des éventuelles pertes de revenus liées à l’expatriation.

- Un résident français avec un patrimoine de 500 000 euros et des revenus annuels de 100 000 euros peut économiser jusqu’à 50 000 euros d’impôts en s’expatriant dans un pays à faible imposition. Cependant, il doit tenir compte du coût de la vie et des éventuelles pertes de revenus liées à l’expatriation.

En conclusion, l’expatriation fiscale peut avoir un impact significatif sur la défiscalisation des résidents français. Il est important de comparer les régimes fiscaux des pays d’origine et d’accueil et d’analyser le coût de l’expatriation fiscale en fonction du profil de l’expatrié. Les chiffres et les exemples peuvent aider à mieux comprendre les avantages et les inconvénients de l’expatriation fiscale.

Conclusion

En conclusion, l’expatriation fiscale peut offrir des avantages fiscaux considérables pour les résidents français souhaitant optimiser leur fiscalité. L’exonération de l’impôt sur le revenu et de l’impôt sur la fortune en cas d’expatriation peut permettre une économie d’impôt significative.

Cependant, l’expatriation fiscale a également des conséquences importantes en matière de défiscalisation, notamment la perte des avantages fiscaux en France et l’imposition dans le pays d’accueil. Il est donc important pour les résidents français de bien évaluer les avantages et les inconvénients de l’expatriation fiscale avant de prendre une décision.

Perspectives pour les expatriés fiscaux

Les perspectives pour les expatriés fiscaux dépendent de nombreux facteurs, tels que le pays d’accueil, le profil de l’expatrié et les choix fiscaux qu’il fera. Néanmoins, voici quelques pistes à considérer :

- Les expatriés fiscaux peuvent bénéficier de régimes fiscaux attractifs dans certains pays, tels que la Suisse, le Royaume-Uni ou Dubaï, qui proposent des taux d’imposition plus bas et des systèmes fiscaux plus favorables aux investissements.

- Ils doivent se renseigner sur les conventions fiscales entre la France et le pays d’accueil pour éviter la double imposition et bénéficier des avantages de ces conventions.

- Il faut également se conformer aux obligations fiscales du pays d’accueil, ce qui peuvent être complexes dans certains cas. Il est donc recommandé de faire appel à un conseiller fiscal compétent pour les aider dans leurs démarches.

Exemples de l’impact de l’expatriation

Pour illustrer l’impact de l’expatriation fiscale sur la défiscalisation, voici quelques exemples chiffrés :

- Un résident français disposant d’un patrimoine de 5 millions d’euros peut économiser jusqu’à 200 000 euros d’impôt sur la fortune en s’expatriant dans un pays qui n’impose pas la fortune.

- Un résident français ayant un salaire annuel de 100 000 euros peut économiser jusqu’à 35 000 euros d’impôt sur le revenu en s’expatriant dans un pays qui propose un taux d’imposition plus bas.

L’expatriation fiscale peut également avoir un coût important pour l’expatrié, notamment en termes de frais de conseil, de gestion de patrimoine ou de coût de la vie dans le pays d’accueil.